SUMARIO

VIDA ASOCIATIVA

Agenda de ASNEF

Próximas convocatorias

UNA CHARLA CON NUESTROS DIRECTIVOS

Entrevista a D. Óscar Crémer (BBVA)

COMUNICACIONES DE LA ASOCIACIÓN Y NORMATIVA

Europea

Nueva Directiva de Contratos de Crédito al Consumo ·

Aprobación de la Directiva de Comercialización a Distancia de Servicios Financieros ·

Sentencia TJUE de 23 de noviembre de 2023, asunto C‑321/22 (Provident Polska), sobre cláusulas abusivas en los contratos de crédito al consumo y desequilibrio importante por los costes del crédito no correspondientes a intereses ·

Cuestión prejudicial TJUE sobre crédito libre de intereses y de otro tipo de gastos ·

Propuesta de Reglamento UE para la creación de un marco para el acceso a datos financieros ·

Propuesta de Directiva de protección al inversor minorista, de modificación de la Directiva de Distribución de Seguros ·

Directiva de resolución alternativa de litigios ·

Plantillas EBA sobre Riesgos Climáticos ·

Nacional

Sentencia del Tribunal Supremo nº 1505/2023, de 27 de octubre, sobre requerimiento previo y derecho al honor ·

Guía de Buenas Prácticas de seguros de protección de pagos ·

Actuaciones de supervisión de la DGSFP sobre productos de protección de pagos ·

Memoria de Reclamaciones de la Dirección General de Seguros y Fondos de Pensiones ·

Proyecto de Real Decreto por el que se regula el Registro público concursal ·

Banco de España

Guía supervisora de gobernanza y transparencia del crédito revolving ·

Consulta pública previa sobre una Circular a los proveedores de servicios de pago ·

Borrador Proyecto Circular Estructura Capital y cuotas participativas ·

Memoria de la Central de Información de Riesgos 2022 ·

Memoria de reclamaciones 2022 ·

PREVENCIÓN DEL FRAUDE Y DEL BLANQUEO DE CAPITALES

DIRECTRICES EBA/GL/2023/04, DE 31 DE MARZO DE 2023, SOBRE GESTIÓN EFICAZ DE LOS RIESGOS DE BLANQUEO DE CAPITALES Y FINANCIACIÓN DEL TERRORISMO EN EL ACCESO A SERVICIOS FINANCIEROS ·

DIRECTRICES EBA/GL/2022/15, DE 22 DE NOVIEMBRE DE 2022, SOBRE EL USO DE SOLUCIONES DE ALTA DE CLIENTES A DISTANCIA ·

FRAUDE DEL “RECOVERY ROOM” ·

ESTUDIOS Y ESTADÍSTICAS

Informe Tendencias de Crédito Octubre 2023 ·

AVANCE DE DATOS ESTADÍSTICOS JUNIO 2023 ·

Datos estadísticos de EUROFINAS 2022·

Informe de tendencias del consumidor de la Autoridad Bancaria Europea ·

Informe sobre la situación financiera de los hogares y las empresas del primer semestre de 2023 ·

EDUCACIÓN FINANCIERA

Evento “Diálogos con el sector bancario por el progreso económico y social”, de 14 de septiembre en Santiago de Compostela

Asamblea Colaboradores Plan de Educación Financiera, de 20 de septiembre

Videos de “Charlando de Finanzas” ·

COMUNICACIÓN ASNEF

SERVICIO ASNEF DE FORMACIÓN “FIT & PROPER” PARA CONSEJEROS Y ALTOS CARGOS DE ENTIDADES FINANCIERAS

ASNEF – LOGALTY

ASNEF – CBP

Agenda ASNEF

Jornada sobre la Directiva de Contratos de Crédito al Consumo

El pasado 25 de octubre, ASNEF organizó una Jornada para el marco asociativo, en la sede de la CEOE, en la que se abordaron los cambios introducidos por la nueva Directiva de Crédito al Consumo. Se contó con la intervención de D. Fernando Tejada, Director del departamento de Conducta de Entidades del Banco de España así como con D. Jose Mª Olivares, socio del firma de asesoramiento regulatorio finReg360.

Webinar ASNEF-La Ley: “¿Es complicado realmente entender el funcionamiento del crédito al consumo?

Dentro de las acciones que ASNEF promueve en materia de Educación Financiera y de Transparencia, la Asociación organizó el pasado 17 de octubre en colaboración con el Diario LA LEY un webinar gratuito cuyo título fue: "¿Es complicado realmente entender el funcionamiento del Crédito al consumo?". El objetivo de dicho evento fue explicar de forma sencilla y transparente los conceptos económicos básicos de los contratos de financiación al consumo con el fin de que el consumidor tome una decisión consciente e informada sobre la carga financiera que asume.

Presentación del libro Derecho de Consumo y libre funcionamiento del mercado de D. Francisco Javier Orduña.

Dentro de las acciones que la Asociación viene realizando en materia de educación financiera y transparencia, ASNEF organizó el pasado 5 de julio un desayuno de trabajo para la presentación del libro del Catedrático de Derecho Civil y Ex Magistrado de la Sala 1ª del Tribunal Supremo, D. Francisco Javier Orduña, sobre Derecho de Consumo y libre funcionamiento del mercado. Posteriormente, tuvo lugar un debate moderado por el también profesor D. Manuel Marín, Catedrático de Derecho Civil de Castilla La Mancha y la abogada especialista en Derecho de Consumo Dña. Marta Alemany, socia fundadora del Despacho Alemany&Asociados.

El evento tuvo lugar en el Club Financiero Génova y el mismo fue cubierto por varios medios de comunicación.

A rasgos generales, la monografía dirigida por el profesor Orduña en la que participan destacados especialistas de Derecho de Consumo, ahonda en la aplicación transversal de la Directiva del Crédito al Consumo en todos los sectores de la actividad económica y de manera especial en la actividad bancaria. En lo que respecta al consumidor, también subraya el buen funcionamiento del mercado interior de cara a garantizar un alto nivel de protección del consumidor para elevar su calidad de vida y la extensiva lógica de su protección aplicada a todos los intervinientes en el mercado: clientes, asegurados, inversoras, y profesionales adherentes.

Entre otros aspectos, Orduña destacó en esta publicación la importancia del principio de transparencia como garante de los derechos económicos básicos del consumidor y a su vez, la competitividad del mercado.

Tras la presentación de la monografía, se celebró un coloquio en el que participó además del profesor Orduña, el profesor Marín, así como la especialista en derecho de consumo, Dña. Marta Alemany, socia fundadora del Despacho Alemany&Asociados.

Juntas de Gobierno

Una charla con nuestros directivos

Entrevista a D. Óscar Crémer, director de BBVA Consumer Finance España y Portugal y miembro de la Junta de Gobierno de ASNEF

En primer lugar queremos agradecer su disponibilidad a D. Oscar Crémer, Vocal de la Junta de Gobierno de ASNEF desde 2008 y Director del área de Consumo de BBVA España y Portugal por participar en esta Newsletter número 53 en la que damos continuidad a esta iniciativa. Óscar Crémer, abogado y economista de profesión, es actualmente Director General de la Unidad Consumer Finance del BBVA en España y Portugal.

Óscar fue Presidente de nuestra Asociación entre los años 2013 y 2016, siendo Vocal de la misma desde 2008 y ha desempeñado varios cargos tanto en CEOE como en EUROFINAS y es Consejero en EQUIFAX.

Óscar, como Directivo de una de las entidades de crédito más importantes del país y gran especialista del sector de la financiación al consumo, queremos que nos respondas en unas breves líneas a las siguientes cuestiones:

¿Puedes darnos tu visión de la reciente evolución del Crédito al Consumo estos últimos años marcados por la pandemia del Covid-19, la digitalización del sector…?

Estos últimos años han sido apasionantes en el sector del Crédito al Consumo, la pandemia supuso un reto que se superó con una nota muy alta. Atendimos tanto las dificultades de nuestros clientes como las de nuestros prescriptores, y tuvimos un papel muy relevante colaborando a que superasen este periodo. Comprobamos que sectorialmente habíamos hecho los deberes en cuanto a la digitalización de nuestras compañías y nos dimos aún más cuenta de nuestro papel neurálgico en la economía. Después, años de recuperación, con muchos sobresaltos, pero hemos demostrado nuestro rol clave como impulsores del consumo y la demanda interna. En los últimos tiempos nos ha tocado lidiar con la inflación, las subidas de tipo, los shocks de oferta en el sector del automóvil…

¿Cómo crees que se va a desarrollar la industria de la financiación en un entorno como el actual, marcado por rápidas subidas de tipos, niveles como los actuales de inflación, crisis energética, varias Guerras…?

El entorno al que nos enfrentamos es complejo. Hay incertidumbre porque es difícil predecir, por ejemplo, cómo van a evolucionar los conflictos internacionales y cómo van a afectar a los precios de la energía. Este sector está bastante acostumbrado a gestionar con incertidumbre. De cualquier forma, creo que veremos cierta ralentización del consumo, la inflación y el aumento de los costes de financiación contrarestarán el moderado avance de la renta, la riqueza financiera y la mejora de las expectativas de los hogares.

Y en concreto, ¿cuáles son las perspectivas de la financiación de vehículos? ¿Cuáles son las nuevas tendencias de movilidad que hay que tener en cuenta?

En el sector de automoción soy más optimista. En los últimos años se ha creado demanda embalsada en el sector. Las dudas de los consumidores sobre que motorización elegir, la crisis de los semiconductores y el ahorro precautorio ante la incertidumbre nos ha llevado en los últimos años a niveles de venta claramente inferiores a los que potencialmente tiene un país como el nuestro de casi cincuenta millones de habitantes. Esta demanda embalsada debe llevar a incrementos de ventas de doble dígito si no hay nada extraño, en los años 2024 y 2025.

Sobre la morosidad, los datos del total sector parecen bajos, ¿cómo crees que puede evolucionar este dato en vistas de la anterior reflexión macro del entorno?

Dependerá mucho de la evolución del empleo, que es la principal variable a vigilar de cerca. De cualquier forma, partimos de una base mejor que en la anterior crisis. Los hogares están menos endeudados.

Puedes darnos tu opinión sobre la reciente publicación del texto de la Directiva de Crédito al Consumo, que España tiene que transponer en un plazo de 2 años? ¿Crees que va a ser un cambio importante para el sector?

Pienso que incide en algunos temas relevantes para la protección del consumidor y también que iguala el terreno de juego para los jugadores del sector de la financiación al consumo. Esto es importante. De cualquier forma, hay aún bastantes temas relevantes donde se da cierta libertad a cada estado por lo que hay que esperar a ver el resultado final.

ALGO MÁS PERSONAL…

¿Crees que el Home Office se ha consolidado en nuestro sector?

Sí, se han consolidado los modelos mixtos presencial-remoto. Lógicamente, mucho más en las funciones que no requieren un contacto mas directo con los clientes, sobre todo las comerciales.

¿Qué haces para desconectar y escapar del estrés?

Siempre me ha resultado difícil desconectar del todo, pero creo que mantengo el estrés bajo control. En los fines de semana, trato de tener bastantes actividades no relacionadas con el trabajo para tratar de tener la mente ocupada en otros temas.

¿Playa o Montaña?

Me gustan las dos cosas, aunque soy más de costa y playa. Me gusta estar cerca del mar.

¿Tipo de restaurante favorito?

Muchos, me gusta mucho variar y probar restaurantes de todo tipo, desde tradicionales de cualquier cocina regional española, hasta internacionales de todo tipo.

¿Preferirías viajar al pasado o al futuro?

Buena pregunta. Me atraen bastante las dos posibilidades. Viajar hacia adelante 100 años, o retroceder 100 años en el tiempo. Hacia adelante o hacia atrás pero una cantidad moderada de años, no me haría tanta ilusión viajar a la prehistoria o a un futuro a 1000 años vista

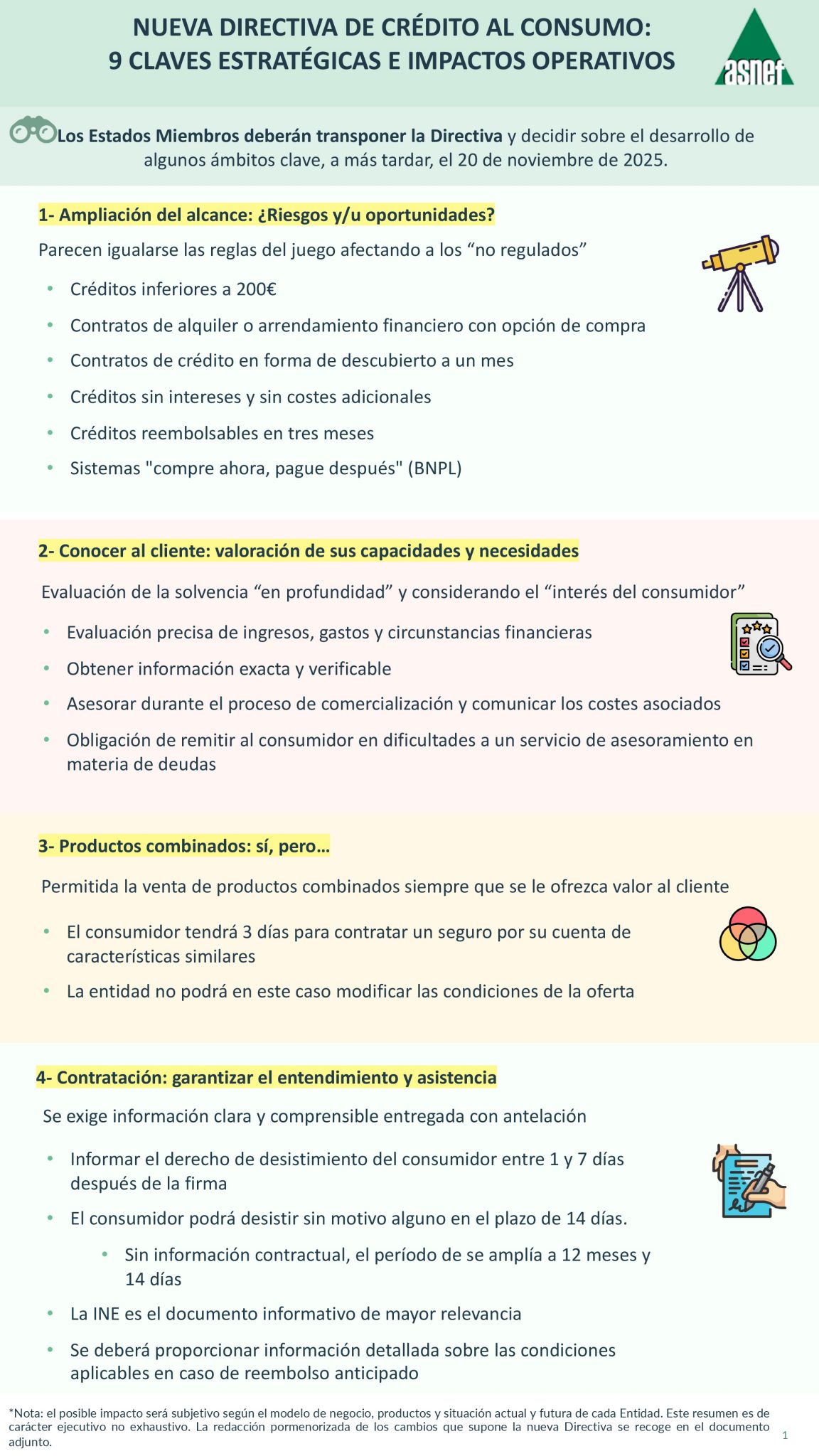

Nueva Directiva de Contratos de Crédito al Consumo

El 30 de octubre de 2023 se publicó en el Diario Oficial de la Unión Europea la Directiva 2023/2225, de 18 de octubre de 2023, relativa a los contratos de crédito al consumo y por la que se deroga la Directiva 2008/48/CE.

En tanto que ley especial, la nueva Directiva 2023/2225 debe aplicarse con prioridad en caso de conflicto con las disposiciones de comercialización a distancia de servicios financieros previstas en la Directiva 2011/83/UE sobre los derechos de los consumidores. Se introduce el principio de proporcionalidad por el que los Estados miembros deben poder excluir la aplicación de ciertas disposiciones con el fin de evitar una carga innecesaria a los prestamistas teniendo en cuenta las especificidades del mercado. Respecto del nivel de armonización, los Estados miembros no podrán adoptar disposiciones nacionales que diverjan de la Directiva salvo que expresamente se disponga otra cosa. Los Estados son libres de mantener o adoptar legislación nacional en caso de que no existan disposiciones armonizadas previstas en la Directiva. Se destaca que ciertas materias de especial relevancia precisan de concreción y desarrollo en la transposición por los Estados miembros antes del 20 de noviembre de 2025.

Aprobación de la Directiva de Comercialización a Distancia de Servicios Financieros

El pasado 28 de noviembre se publicó en el Diario Oficial de la Unión Europea la Directiva (UE) 2023/2673 del Parlamento Europeo y del Consejo, de 22 de noviembre de 2023, por la que se modifica la Directiva 2011/83/UE en lo relativo a los contratos de servicios financieros celebrados a distancia y se deroga la Directiva 2002/65/CE.

La Directiva se aplicará a modo de «red de seguridad» a los servicios financieros que, bien no están regulados por la legislación sectorial europea, bien están excluidos del ámbito de aplicación de la normativa europea que regula servicios financieros específicos. Les recordamos que el Considerando 8 de la nueva Directiva de Contratos de Crédito al Consumo aclara que, en caso de conflicto entre las disposiciones de ambas Directivas, deben aplicarse las disposiciones de la Directiva de Contratos de Crédito al Consumo en tanto que ley especial.

Esta Directiva no enmienda ni modifica normativa europea sectorial vigente. Se deja claro en el Considerando 16 que, a fin de evitar duplicidades y solapamientos, cuando otros actos de la UE, que regulen servicios financieros específicos, contengan normas sobre información precontractual, derecho de desistimiento o explicaciones adecuadas, e independientemente del grado de desarrollo de esas normas, solo deben aplicarse a esos servicios financieros específicos destinados al consumidor las disposiciones de esa norma especial, salvo que la misma disponga otra cosa.

Sentencia TJUE de 23 de noviembre de 2023, asunto C‑321/22 (Provident Polska), sobre cláusulas abusivas en los contratos de crédito al consumo y desequilibrio importante por los costes del crédito no correspondientes a intereses

La Sentencia del TJUE de 23 de noviembre, asunto C-321/22 (Provident Polska) dilucida sobre si puede tener carácter abusivo una cláusula relativa a los costes no correspondientes a intereses de un contrato de préstamo celebrado entre un profesional y un consumidor que prevé el pago por éste de gastos o de una comisión de un importe manifiestamente desproporcionado con respecto al servicio prestado como contrapartida.

El TJUE establece que se considera abusiva una cláusula contractual que cause un desequilibrio importante en detrimento del consumidor cuando los costes no correspondientes a intereses de un contrato de crédito al consumo sean manifiestamente desproporcionados con respecto al importe prestado y a los servicios proporcionados como contrapartida (principalmente, la concesión y gestión del crédito).

El TJUE declara que el art. 3.1 de la Directiva 93/13/CEE sobre las cláusulas abusivas debe interpretarse en el sentido de que, siempre que no quede excluido en virtud del artículo 4, apartado 2, de esa Directiva, en relación con su artículo 8, el examen del carácter eventualmente abusivo de una cláusula relativa a los costes no correspondientes a intereses de un contrato de préstamo celebrado entre un profesional y un consumidor, el carácter abusivo de tal cláusula puede apreciarse teniendo en cuenta el hecho de que dicha cláusula prevé el pago por ese consumidor de gastos o de una comisión de un importe manifiestamente desproporcionado con respecto al servicio prestado como contrapartida.

El TJUE recuerda que incumbe al órgano jurisdiccional remitente comprobar previamente si el examen del carácter eventualmente abusivo de las cláusulas contractuales en cuestión, relativas a los costes del crédito no correspondientes a intereses, no está excluido en virtud del art. 4.2 de la Directiva 93/13. La apreciación de abusividad de una cláusula es sólo posible en los casos en los que dichas cláusulas no definan el objeto principal del contrato, ni se refiera a la adecuación del precio, ni la retribución de los servicios prestados. También recuerda el TJUE que, conforme a reiterada jurisprudencia (por ejemplo, STJUE de 16 de marzo de 2023, asunto C 565/21, de comisión de apertura), una comisión que cubre la retribución de los servicios relacionados con el estudio, la concesión o la tramitación del préstamo o crédito u otros servicios similares inherentes a la actividad del prestamista ocasionada por la concesión de ese préstamo o crédito no puede considerarse parte de los compromisos principales que resultan de un contrato de crédito.

En otro orden de cosas, el órgano jurisdiccional polaco también pregunta si el contrato puede subsistir tras la declaración de nulidad de las disposiciones que exigen el reembolso presencial en el domicilio del consumidor, ya que dos de los contratos establecían que los vencimientos del crédito son pagaderos exclusivamente en efectivo en mano a un agente del prestamista durante las visitas del agente al domicilio del prestatario.

El TJUE menciona que en el caso de que el órgano jurisdiccional nacional invalidase la cláusula que exige el reembolso en el domicilio del consumidor por considerarse una presión ilegítima, el contrato resultaría inejecutable y, por tanto, nulo en su totalidad; por ello, el TJUE establece que si el elemento abusivo de esta cláusula puede separarse del resto de la misma, su supresión puede bastar para restablecer el equilibrio real entre las partes del contrato y, en tal caso, el contrato puede subsistir y el consumidor puede elegir cualquier forma de pago de entre las admisibles en virtud del Derecho nacional.

Cuestión prejudicial TJUE sobre crédito libre de intereses y de otro tipo de gastos

En noviembre, se publicó en el DOUE la petición de decisión prejudicial planteada por el Tribunal Supremo de los Países Bajos (Asunto C-409/23, Arvato Finance), sobre créditos basados en un servicio de pago diferido (BNPL) y cómo deben evaluarse dichos créditos a la luz de la Directiva 2008/48/CE de 23 de abril de 2008 sobre contratos de crédito al consumo.

En concreto, se pregunta al TJUE, en primer lugar, si forman parte del coste total del crédito para el consumidor, los intereses de demora y los gastos extrajudiciales y si deben tenerse estos en cuenta a la hora de apreciar si existe un contrato de crédito concedido «libre de intereses y sin ningún otro tipo de gastos».

En segundo lugar, se pregunta si tiene alguna relevancia, a la hora de responder a la primera cuestión, si los intereses de demora y los gastos extrajudiciales se adeudan por imperativo legal o han sido estipulados en el contrato y si supone alguna diferencia el hecho de que estos intereses y gastos sean superiores a cuanto se adeudaría por imperativo legal sin la estipulación contractual.

En la exposición de la petición, se indica que, de la Directiva sobre créditos al consumo y de la jurisprudencia del Tribunal de Justicia sobre la misma, no puede deducirse sin más si debe darse una respuesta afirmativa o negativa a las cuestiones de si los intereses de demora y gastos extrajudiciales deben tener la consideración de costes del crédito y si deben tenerse en cuenta a la hora de apreciar si se está en presencia de un contrato de crédito «libre de intereses y sin ningún otro tipo de gastos» o «por el que solo se deban pagar unos gastos mínimos». Si procediese dar una respuesta afirmativa a la cuestión 1, y con mayor motivo ha de darse una respuesta negativa a la cuestión 2, los contratos de crédito que celebren los proveedores de servicios de pago diferido con los consumidores no quedarán excluidos, por regla general, de la aplicación de la Directiva sobre créditos al consumo.

Propuesta de Reglamento UE para la creación de un marco para el acceso a datos financieros

La Comisión Europea presentó en junio una propuesta de Reglamento UE para la creación de un marco para el acceso a datos financieros.

La propuesta de Reglamento establece un marco para el intercambio de datos de clientes en todo el sector financiero más allá de los datos de cuentas de pago, incluyendo, entre otros, datos de contratos de crédito hipotecario, préstamos, cuentas, ahorros, inversiones en instrumentos financieros, criptoactivos, bienes inmuebles, planes de pensiones profesionales, productos de seguros distintos de los de vida y salud, y datos que forman parte de una evaluación de la solvencia de una empresa.

El Reglamento introduce una nueva obligación legal para las entidades financieras que actúan como Titulares de Datos o Data Holders, distinguiéndose entre las figuras de Titular de los Datos (Data Holder), Usuario de los Datos (Data User), y Proveedor de Servicios de Información Financiera (“FISP”).

El Titular tendrá la obligación legal de compartir, a petición del cliente, los datos arriba mencionados con el propio cliente o con un Usuario de Datos. El Titular será responsable de que la interfaz esté disponible y de que tenga la calidad adecuada, si bien, la interfaz puede ser proporcionada también por otra institución financiera, un proveedor externo de IT, una organización empresarial industrial o por un organismo público. El Titular podrá solicitar una compensación razonable a los Usuarios por implementar las interfaces.

En atención al ámbito de aplicación, tras una primera lectura, cabe entender que la figura de los EFCs puros estaría excluida en su redacción actual. El Reglamento se aplica, entre otros, a entidades de crédito (definidas en el art. 4 del Reglamento (UE) n.º 575/2013), entidades de pago, entidades de dinero electrónico, empresas de seguros y reaseguros, intermediarios de seguros e intermediarios de seguros auxiliares, empresas de inversión, proveedores de servicios de criptoactivos y emisores de tokens referenciados a activos…, siempre que actúen como Titular o como Usuario de los datos.

Si un Usuario quisiera prestar servicios de información financiera, será necesaria la obtención de una autorización específica como proveedores de servicios de información financiera (“FISP”) por parte de la autoridad competente. Adicionalmente, se prevé que los Titulares y Usuarios se conviertan en miembros de un sistema (o esquema) de intercambio de datos financieros que regule el acceso a los datos de los clientes, al objeto de estandarizar los marcos contractuales, las interfaces, los datos y las reglas de gobernanza.

Por su trascendencia para el sector, la Asociación ha presentado observaciones a la propuesta y les mantendremos informados del desarrollo del texto normativo.

Propuesta de Directiva de protección al inversor minorista, de modificación de la Directiva de Distribución de Seguros

No obstante, cabe destacar la ampliación de los poderes de supervisión de las autoridades competentes, incluyendo una lista explícita de actividades como inspecciones en el sitio, mystery shopping, verificaciones con los auditores, etc. (art. 12 IDD) y la obligación de que todas las reclamaciones hayan de ser respondidas dentro de 40 días laborables, en el mismo idioma que los documentos contractuales. (art. 14 IDD).

También, destaca la propuesta de modificación de la definición de intermediario de seguros complementarios. Según la definición vigente, un intermediario de seguros complementarios puede distribuir productos de seguros de vida o de responsabilidad civil cuando esa cobertura complemente el bien o servicio que el intermediario proporciona como su principal actividad profesional. Con la modificación propuesta, la intermediación complementaria sólo sería posible cuando se cubran riesgos de responsabilidad civil de forma complementaria al bien o servicio principal.

Propuesta de Directiva de resolución alternativa de litigios

La Comisión Europea publicó en octubre su propuesta de Directiva tras la revisión de la Directiva de Resolución Alternativa de Litigios, la cual mantiene la participación voluntaria por parte de los comerciantes en este tipo de resolución alternativa de litigios.

No obstante, se establece que las entidades tengan la obligación de responder en un plazo de 20 días, cuando sean contactados por una entidad del sistema arbitral de consumo, si aceptan o no participar en el procedimiento.

Como saben, la Directiva se incorporó al ordenamiento jurídico español mediante Ley 7/2017, de 2 de noviembre de resolución alternativa de litigios en materia de consumo, que prevé el sistema de adhesión de los empresarios o comerciantes al sistema arbitral de consumo (Juntas Arbitrales de Consumo).

Plantillas EBA sobre Riesgos Climáticos

El pasado viernes 17 de noviembre, la EBA publicó las plantillas que serán utilizadaspara recopilar los datos climáticos en los bancos europeos bajo el contexto denominado “one-off Fit-for-55 climate risk scenario análisis”.

Las plantillas vienen acompañadas de una guía explicativa de los conceptos solicitados, así como las normas a seguir para cumplimentar los datos. También se incluye un listado de bancos participantes en el ejercicio.

El objetivo principal consiste en recopilar datos de 110 bancos y recoger la información relativa a riesgos climáticos relacionados con el riesgo de crédito, riesgo de mercado y riesgos inmobiliarios. Los datos se solicitarán desde el 1 de diciembre de 2023 y se completará durante 2024 (con fecha prevista de 12 de marzo)

Se solicita a los bancos participantes que envíen información en base individual y consolidada que se recoge a través de las siguientes plantillas:

• Información agregada de riesgo de crédito.

• Ingresos por intereses y comisiones.

• Información agregada de riesgo de mercado.

• Riesgo inmobiliario de transición.

• Riesgo inmobiliario físico.

Nacional

Sentencia del Tribunal Supremo nº 1505/2023, de 27 de octubre, sobre requerimiento previo y derecho al honor

La reciente Sentencia del Tribunal Supremo 1505/2023, de 27 de octubre, sigue consolidando la doctrina sobre el requerimiento previo de pago. Así, establece, entre otras cuestiones en el apartado 4 de su Fundamento Segundo:

[...] dicha garantía existe cuando es idónea la dirección a la que se enviaron las cartas que incluían el requerimiento (que en el caso lo es ya que se enviaron al domicilio del deudor) y se acredita su admisión para envío por el servicio postal de correos (que en el caso se acredita, ya que se aporta el albarán de entrega y en este figuran los datos del depósito con su referencia de carga y el número total de los envíos, estando dichos datos en total sintonía y correspondencia con lo certificado al respecto tanto por Impre-laser, S.L. como por Experian), sin que haya constancia de su devolución (que en el caso no la hay, tal y como certifica Experian que es la entidad que presta el servicio de gestión de devoluciones de requerimientos previos de pago) ni concurra dato alguno con reflejo en los autos del que se pueda inferir que las cartas no llegaron a su destino o que su recepción se hubiera malogrado por razones achacables al prestador del servicio postal encargado y responsable de entregarlas al destinatario (que en el caso no concurren), ya que, a partir de este conjunto de datos es razonable inferir y considerar acreditada la recepción del requerimiento por el deudor.

iii) Y que tampoco cabe desaprobar el sistema seguido por la recurrida y tachar las comunicaciones por formar parte de un conjunto grande de ellas […]

No obstante, también aprecia la sentencia, en dicho apartado, que puesto que la inclusión de los datos se produjo el 3 de agosto de 2018, no es aplicable la LO 3/2018, de 5 de diciembre, sino la LO 15/1999, de 13 de diciembre y, por lo tanto, a la hora de apreciar la concurrencia de los requisitos necesarios para la inclusión de los datos, debe tenerse en cuenta, en este caso, el art. 39 Reglamento Ley Orgánica de Protección de Datos, sobre la información previa a la inclusión.

Dicho precepto, que, desde la entrada en vigor de la LO 3/2018, ya no resulta de aplicación al entenderse derogado por el art. 20.1.c) de aquella, resulta aplicable a los supuestos, como el presente, estableciendo como requisito para la válida inclusión de los datos, el deber del acreedor de informar al deudor en el momento en que se celebre el contrato y, en todo caso, en el momento del requerimiento previo de pago, que en caso de no producirse el pago en el término previsto para ello y cumplirse los requisitos previstos en el citado artículo, los datos relativos al impago podrán ser comunicados a ficheros relativos al cumplimiento o incumplimiento de obligaciones dinerarias.

Guía de Buenas Prácticas de seguros de protección de pagos

El pasado 19 de septiembre la Junta de Gobierno de ASNEF acordó aprobar una primera relación de la Guía de Buenas Prácticas en materia de Seguros.

Se trata de un documento de alto nivel que recoge los principales requerimientos regulatorios a considerar, así como la expectativa Supervisora, respecto a la distribución de seguros de protección de pagos.

Desde ASNEF se presentará el documento a la Dirección General de Seguros, para conocer más sobre el criterio supervisor al respecto.

La Secretaría General les mantendrá informados de la evolución del documento.

Actuaciones de supervisión de la DGSFP sobre productos de protección de pagos

Tras la publicación en junio, por parte de la Dirección General de Seguros y Fondos de Pensiones (DGSFP), de las Prioridades de Supervisión para el periodo 2023-2025, la DGSFP publicó en septiembre una alerta sobre el inicio de actuaciones de supervisión sobre productos de protección de pagos.

Las actuaciones de supervisión irán dirigidas tanto a entidades aseguradoras que comercialicen estos productos como a operadores bancaseguros que medien en la contratación. La DGSFP prestará especial atención a la aportación de valor, a la satisfacción de las necesidades de los clientes, a la política de remuneración de estos productos, y a la identificación y superación de los conflictos de interés.

Memoria de Reclamaciones de la Dirección General de Seguros y Fondos de Pensiones

La Memoria de Reclamaciones de la Dirección General de Seguros y Fondos de Pensiones, publicada en septiembre, detalla las cuestiones de mayor relevancia en línea con las últimas novedades regulatorias y “avisos” supervisores.

Dado el foco supervisor y regulatorio que se ha puesto sobre la transparencia y las buenas prácticas del sector, esta edición de la Memoria de Reclamaciones se refiere a los seguros de protección de pagos (entre otros, el “aviso” de la EIOPA), por lo que es un documento de especial interés para las entidades asociadas a ASNEF.

En la memoria se destacan, entre otras, las siguientes áreas como de mayor “importancia” en materia de reclamaciones:

• El asesoramiento recibido en la fase previa a la contratación y/o durante la vida del contrato.

• La necesidad de potenciar la Gobernanza y la relevancia social del Plan de Educación Financiera.

• Falta de calidad del servicio prestado en diferentes reclamaciones.

• Falta de ajuste a la normativa o a las buenas prácticas de algunas actuaciones.

• Existencia de primas no consumidas

• Exclusiones vigentes en las cláusulas contractuales.

Proyecto de Real Decreto por el que se regula el Registro público concursal

El Ministerio de Justicia publicó en noviembre el texto para la audiencia púbica del Proyecto de Real Decreto por el que se regula el Registro público concursal.

El abuso fraudulento, en algunos casos, en la aplicación de la Ley 16/2022, de 5 de septiembre, y la tramitación de exoneraciones de pasivos insatisfechos es un fenómeno que tanto los órganos jurisdiccionales como las entidades vienen sufriendo recientemente, y ello ha sido advertido por el Magistrado de la Sala 1ª del Tribunal Supremo, Ignacio Sancho Gargallo, que alertaba recientemente de tal “abuso en la aplicación de la exoneración de la deuda”.

La seguridad jurídica y el crédito responsable exige en la tramitación de los procedimientos de reestructuración, insolvencia y exoneración de deudas sean tramitados con información actualizada ya que, si no se pone remedio a la situación actual, se entrará en un verdadero caos jurídico en esta materia. ASNEF considera que uno de los objetos principales de este proyecto debe ser dotar de los medios y garantías precisos para que los actos y decisiones que se acuerden se hagan con una base real y cierta.

Por ello, ASNEF defiende que se arbitren los medios técnicos automatizados necesarios para facilitar que los Letrados de la Administración de Justicia puedan cumplir con la obligación prevista en los artículos 6 y 7, de remisión de las resoluciones procesales, edictos y documentos al Registro, de forma instantánea o simultánea al dictarse la resolución correspondiente.

En otro orden de cosas, el acceso de las entidades financieras reguladas al Registro, dado el volumen de solicitudes existentes, requiere que el mismo se pueda realizar mediante procedimientos automatizados de consulta, a través de una web service. De no ser así, es inviable poder conseguir el adecuado funcionamiento del sistema financiero.

Banco de España

Guía supervisora de gobernanza y transparencia del crédito revolving

El Banco de España ha publicado su “Guía de gobernanza y transparencia del crédito revolving para entidades sujetas a la supervisión”.

Estas directrices se aplicarán a partir del 31 de diciembre de 2024 a todos los productos revolving comercializados con posterioridad a tal fecha. A la cartera de productos revolving ya existente en dicha fecha se aplican las directrices recogidas en los apartados 3 (modificaciones contractuales) y 5 (información periódica y otras comunicaciones al cliente), así como las directrices de los puntos 57 y 68. El apartado 7 (contenido y formato de la información) se aplica a los créditos revolving ya existentes a la fecha de entrada en vigor de la Guía, en lo referido a la información que las entidades faciliten o pongan a disposición de sus clientes durante la vida del crédito.

Consulta pública previa sobre una Circular a los proveedores de servicios de pago

La Directiva (UE) 2015/2366 del Parlamento Europeo y del Consejo, de 25 de noviembre de 2015, sobre servicios de pago en el mercado interior y por la que se modifican las Directivas 2002/65/CE, 2009/110/CE y 2013/36/CE, y el Reglamento (UE) no.º 1093/2010, y se deroga la Directiva 2007/64/CE (en adelante, la “PSD2”), ha sido objeto de transposición y desarrollo, principalmente, por el Real Decreto-ley 19/2018, de 23 de noviembre, de servicios de pago y otras medidas urgentes en materia financiera (“Real Decreto-ley 19/2018”), y el Real Decreto 736/2019, de 20 de diciembre, de régimen jurídico de los servicios de pago y de las entidades de pago (“Real Decreto 736/2019”), pero también por el Reglamento Delegado (UE) 2018/389, de la Comisión, por el que se complementa la PSD2, del Parlamento Europeo y del Consejo, en lo relativo a las normas técnicas de regulación para la autenticación reforzada de clientes y unos estándares de comunicación abiertos comunes y seguros (“Reglamento Delegado 2018/389”).

La adecuada aplicación y supervisión por el Banco de España de la normativa reguladora de los servicios de pago exige, por un lado, detallar algunas de las obligaciones establecidas por aquellas normas, y por otro, disponer de la información pertinente, particularmente, en relación con las siguientes cuestiones:

a) La protección de los fondos de los usuarios de servicios de pago.

b) La externalización de funciones por los proveedores de servicios de pago.

c) Las sospechas razonables de fraude en operaciones de pago no autorizadas.

d) La denegación del acceso a una cuenta de pago por un proveedor de servicios de pago gestor de cuenta a un proveedor de servicios de iniciación de pagos o a una entidad prestadora de servicios de información sobre cuentas.

e) Los riesgos operativos y de seguridad y la notificación de incidentes operativos y de seguridad graves.

f) El cumplimiento de las normas de autenticación reforzada de clientes y los requisitos para unos estándares de comunicación abiertos, comunes.

Determinadas obligaciones de los proveedores de servicios de pago establecidas por su normativa reguladora precisan de un mayor detalle en cuanto a su contenido y alcance, y también en lo relativo a la información que, sobre su cumplimiento, deben remitir al Banco de España como autoridad nacional competente para garantizar y vigilar su aplicación.

La circular tiene por objetivo garantizar que los proveedores de servicios de pago cumplen, de forma adecuada, con las previsiones de la normativa de servicios de pago, y garantizar que el Banco de España, en su calidad de autoridad nacional competente encargada de garantizar y vigilar el cumplimiento efectivo de esa normativa de servicios de pago, dispone de información suficiente sobre la actividad de aquellos.

Circular 3/2023, de 31 octubre, Banco de España modificación Circular 2/2016 y Circular 1/2022 sobre los estados de remuneración

La Circular 3/2023, de 31 de octubre del Banco de España, que modifica la Circular 2/2016 y a la Circular 1/2022 introduce los nuevos estados de remuneración que deberán ser remitidos por las entidades de crédito y los establecimientos financieros de crédito.

Desde el inicio, la información a reportar sobre remuneraciones ha estado alineada con la prevista por la Autoridad Bancaria Europea en sus ejercicios de comparación de prácticas de remuneración y de recopilación de información de los miembros del personal con mayor nivel de ingresos. En junio de 2022, publicó las «Directrices sobre los ejercicios de comparación de las prácticas de remuneración, la brecha salarial de género y las ratios más elevadas autorizadas en virtud de la Directiva 2013/36/UE [EBA/GL/2022/06]» y las «Directrices sobre el ejercicio de recopilación de información relativa a personas con alta remuneración en virtud de la Directiva 2013/36/UE y la Directiva (UE) 2019/2034 [EBA/GL/2022/08]» (denominadas conjuntamente «Directrices»), a través de las cuales actualiza y amplía la información a remitir bajo los mencionados ejercicios. Esta actualización ha llevado al Banco de España a hacer una revisión del reporte al supervisor recogido en la Circular 2/2016 para adaptarlo a lo establecido en las mismas.

Por su parte, las obligaciones de información en materia de remuneraciones para los establecimientos financieros de crédito se recogen en la norma 25 de la Circular 1/2022, de 24 de enero, sobre liquidez, normas prudenciales y obligaciones de información de los establecimientos financieros de crédito. En la medida en que dicha norma 25 hace una remisión directa al régimen aplicable a las entidades de crédito, ha sido necesario su modificación para actualizar tal remisión.

La norma 64 recoge la información periódica general a rendir sobre remuneraciones y las normas 64 bis y 64 ter incorporan dos estados de nueva creación, provenientes de las Directrices EBA/GL/2022/06:

• reporte sobre la brecha salarial en función del género.

• reporte periódico de la información que debe utilizarse a efectos del ejercicio de comparación de las ratios más elevadas autorizadas entre los componentes fijos y variables de la remuneración.

La modificación de la Circular 2/2016, de 2 de febrero también incluye la información que es necesario aportar para autorizar la prestación de servicios sin sucursal por entidades de crédito que tengan su sede en Estados no miembros de la UE.

Borrador Proyecto Circular Estructura Capital y cuotas participativas

El proyecto de Circular de Estructura de capital y cuotas participativas ha cerrado el trámite consultivo. Esta circular afecta a los bancos, cooperativas de crédito, los establecimientos financieros de crédito, las entidades de pago y las entidades de dinero electrónico y se encuentra aún en proceso de tramitación por lo que pueden realizarse modificaciones, antes de su aprobación definitiva.

Las modificaciones habidas en la regulación española han aconsejado actualizar la normativa del Banco de España en esta materia que se recogía en la Circular 1/2009, de 18 de diciembre, a entidades de crédito y otras supervisadas, tanto de cuotas participativas, como de altos cargos de entidades supervisadas.

La presente circular consta de cinco normas, una disposición transitoria, una disposición derogatoria y dos disposiciones finales. Además, incluye dos anejos.

Objeto

La presente circular tiene por objeto establecer la información reservada que se ha de remitir al Banco de España, relativa a las adquisiciones, incrementos y reducciones en las participaciones en el capital de las entidades citadas en la norma 2, así como la de su estructura de capital.

Ámbito de aplicación

a) Los bancos y las cooperativas de crédito.

b) Los establecimientos financieros de crédito, tal como se definen en el artículo 6 de la Ley.

5/2015, de 27 de abril. Se incluyen, por tanto, los establecimientos financieros de crédito

híbridos.

c) Las entidades de pago.

d) Las entidades de dinero electrónico definidas en el artículo 3 de la Ley 21/2011, de 26 de julio. Se incluyen las entidades de dinero electrónico híbridas.

Las entidades señaladas comunicarán al Banco de España, tan pronto como sean conocedoras, y como máximo en el plazo de diez días hábiles desde la anotación de la participación directa en el libro registro de acciones nominativas o en el libro registro de aportaciones al capital social o el libro registro de socios el modelo del anejo 1.

Las entidades señaladas comunicarán al Banco de España, con la periodicidad indicada en el apartado 4 de esta norma, la composición de su capital social:

- Los bancos, las cooperativas de crédito y los establecimientos financieros de crédito reportarán dicha información con periodicidad trimestral.

- Las entidades de pago y las entidades de dinero electrónico la remitirán con periodicidad semestral.

- Los datos que se han de remitir serán los correspondientes al último día del período de declaración.

Estas comunicaciones se efectuarán utilizando el modelo incluido en el anejo 2, que se enviará dentro del mes siguiente al trimestre o semestre natural al que se refieran los datos.

Con independencia de lo anterior, el Banco de España podrá exigir a las entidades, con carácter general o particular, cuanta información precise como aclaración y detalle de los estados anteriores.

Disposición transitoria única. Régimen transitorio.

La información correspondiente al anejo 2 se remitirá por primera vez para los datos relativos al 31 de marzo de 2024 para la información trimestral y al 30 de junio de 2024 para la información semestral. Hasta entonces, las entidades seguirán remitiendo la información correspondiente al anejo II de la Circular 1/2009, de 18 de diciembre, del Banco de España, siguiendo las indicaciones de esta.

Memoria de la Central de Información de Riesgos 2022

En diciembre de 2022, la CIR tenía información sobre más de 50 millones de operaciones de cerca de 22 millones de personas físicas y jurídicas remitida por 344 entidades declarantes. El saldo de los préstamos y otros riesgos declarados fue de 3,3 billones de euros, un 2,8 % más que en 2021. Estos son algunos de los datos disponibles en la memoria de la Central de Información de Riesgos de 2022.

1. Proporcionar a las entidades declarantes información de los riesgos crediticios de sus clientes y de posibles nuevos acreditados para que estas puedan analizar el riesgo de sus operaciones. Así, en 2022 las entidades recibieron 370 millones de informes de riesgos sobre sus clientes y solicitaron casi 6 millones sobre potenciales nuevos clientes.

2. Facilitar al Banco de España el ejercicio de la supervisión e inspección y el desempeño de las restantes funciones que tiene legalmente atribuidas.

Los ciudadanos también tienen derecho a acceder, rectificar y cancelar sus datos ante la CIR sobre la información declarada por las entidades. En su capítulo 3, la Memoria detalla los procedimientos para ejercer estos derechos e incluye información estadística sobre las solicitudes de rectificación o supresión de datos por parte de los titulares que ascendieron a 11.363 en 2022.

Además, en la Memoria se describen las características de las operaciones declaradas, de los titulares y de las entidades que han concedido la financiación y se presenta información estadística todos los aspectos de la actividad de la CIR. Este año, para facilitar a los interesados el acceso a la exhaustiva información que contiene la CIR, la Memoria presenta por primera vez un anejo estadístico con las series históricas disponibles, que llegan hasta 2017 para asegurar su homogeneidad y calidad.

Memoria de Reclamaciones 2022

El pasado 6 de octubre de 2023, el Banco de España ha publicado la Memoria de Reclamaciones correspondiente al año 2022.

En la misma se resumen las consultas y reclamaciones atendidas durante el ejercicio, así como los criterios aplicados para su resolución. Como novedad, se ha enriquecido el capítulo que recopila la normativa y las buenas prácticas a través del lanzamiento de una aplicación.

Durante el año objeto de análisis (2022) se resolvieron cerca de 35.000 reclamaciones (se estabiliza la cifra respecto al año anterior). Aproximadamente, el 80% de las mismas estaba dirigida contra bancos y el plazo medio de resolución ha sido de 69 días naturales.

Respecto a las temáticas que han sido objeto de un mayor número de reclamaciones destacan las siguientes:

- Operaciones presuntamente fraudulentas realizadas con tarjeta o mediante transferencia (30% del total de reclamaciones de las que el 80% se refieren a operaciones con tarjeta).

- Comisiones de mantenimiento en cuenta corriente.

- Solicitud de documentación contractual de tarjetas revolventes: se observa una disminución del 62% respecto a 2021.

En cuanto a préstamos al consumo se destacan (i) la información precontractual y prácticas previas a la contratación, (ii) el análisis de solvencia del deudor, (iii) la correcta firma y forma durante el proceso de contratación, (iv) la liquidación e información al prestatario durante la vida de la operación como los requerimientos regulatorios más relevantes sobre los que incidir a efectos de cumplimiento normativo.

Prevención del fraude y del blanqueo de capitales

Directrices EBA/GL/2023/04, de 31 de marzo de 2023, sobre políticas y controles para la gestión eficaz de los riesgos de blanqueo de capitales y financiación del terrorismo al proporcionar acceso a servicios financieros

El pasado 3 de noviembre entraron en vigor las Directrices EBA/GL/2023/04, de 31 de marzo de 2023, sobre políticas y controles para la gestión eficaz de los riesgos de blanqueo de capitales y financiación del terrorismo al proporcionar acceso a servicios financieros, y vienen a complementar las directrices EBA/GL/2021/02, de 1 de marzo, sobre factores de riesgo de BC/FT, al especificar con mayor detalle las políticas, procedimientos y controles que hay que seguir. En principio, no consta que se haya comunicado a la EBA, por la autoridad nacional competente, la intención de cumplir estas directrices.

Las Directrices pretenden salvaguardar el acceso a los servicios financieros de ciertas categorías de clientes a los que se rechazan o con los que se cesan las relaciones de negocio por presentar un nivel de riesgo de BC/FT más elevado (casos de personas vulnerables, o que no disponen de permiso de residencia y no pueden ser expulsadas o que soliciten asilo, etc.), detallando los pasos que hay que contemplar cuando una entidad considere rechazar o terminar una relación de negocio con un cliente por motivo de estos riesgos o de cumplir con la normativa sobre esta materia.

Las políticas, controles y procedimientos deben dirigirse, entre otros, a evaluar los factores de riesgo de BC/FT asociados a las relaciones de negocio, distinguiendo entre los riesgos de una categoría particular de clientes y los propios de clientes individuales de esa categoría, para no rechazar o cesar relaciones con categorías enteras de clientes con un alto nivel de riesgo. Respecto al seguimiento del riesgo de BC/FT, las políticas y procedimientos deben ajustarse para aplicar el asociado al cliente según su perfil.

Los controles y procedimientos sobre riesgos asociados a clientes especialmente vulnerables deben especificar las posibles limitaciones a los productos y servicios según la situación personal de ellos, su riesgo inherente y sus necesidades financieras básicas, pudiendo contemplar opciones para mitigar los riesgos asociados, entre otros: no conceder créditos ni descubiertos; límites en el importe, el tipo o el número de transferencias; límites en el importe de las operaciones con destino a países, u originados en ellos, que presenten un mayor riesgo de BC/FT; y prohibir las retiradas de efectivo en monedas de otros países.

Las políticas y procedimientos de las entidades también deben especificar que ha de informarse del derecho a reclamar ante la autoridad competente o el organismo designado para su resolución, y facilitarle los datos de contacto, cuando se le comunique a una de estas personas la decisión de denegar una relación de negocios o poner fin a esta.

Directrices EBA/GL/2022/15, de 22 de noviembre de 2022, sobre el uso de soluciones de alta de clientes a distancia

El 20 de abril de 2023, el SEPBLAC, en cooperación con los supervisores financieros, comunicó a la EBA el cumplimiento de dichas Directrices, señalando que las mismas se tendrán en consideración, con sujeción al marco legal nacional. Por ello, las entidades financieras y de crédito deben revisar sus procesos de alta a distancia de clientes para verificar que se ajustan a los requerimientos regulatorios para la prevención del blanqueo de capitales y de la financiación del terrorismo, y que incluyen políticas y procedimientos.

Fraude del “Recovery Room”, ¿en qué consiste?

Los defraudadores se ponen en contacto, por teléfono o correo electrónico, con víctimas a las que han estafado con anterioridad a través de “chiringuitos financieros”, criptoactivos o cualquier otro tipo de fraude.

Utilizan técnicas manipuladoras y se aprovechan de la desesperación de la víctima, presentándose como una empresa o agente que ofrece sus servicios para gestionar la recuperación de las pérdidas fraudulentas y, para convencerle, proporcionan información detallada del fraude sufrido, incrementando así su credibilidad.

En algunas ocasiones se hacen pasar por algún organismo oficial de la administración, pero el email que utilizan para las comunicaciones no coincide con los dominios oficiales.

En caso de que la víctima solicite información para verificar cualquier dato sobre la empresa prestadora del servicio, contestan con evasivas, y bajo el pretexto de que el tiempo es esencial para recuperar los fondos perdidos, incitando con ello a la víctima a tomar una decisión precipitada.

Si la víctima muestra interés en el servicio de recuperación, los estafadores solicitan, por la prestación de este supuesto servicio, el pago de una cantidad de dinero por adelantado o un porcentaje de la cantidad defraudada a modo de honorario o tarifa.

Una vez recibido el pago los estafadores desaparecen, siendo imposible contactar con ellos, momento en el que la víctima se percata que ha sido estafada nuevamente y no va a recuperar su dinero.

Estas organizaciones criminales utilizan números de teléfono prepago con identidades falsas para evitar ser rastreados, lo que complica a las autoridades su localización, detención y enjuiciamiento de los presuntos responsables.

¿Cómo evitar el Recovery Room?

Algunos indicadores pueden alertar del “supuesto servicio de recuperación”

1. Cuando una empresa o agente contacta con una víctima de fraude sin haberlo solicitado, proporcionando información detallada del fraude y, además, solicitando dinero por adelantado, hay que desconfiar.

2. En caso de hacerse pasar por un organismo oficial, y contactar por email, comprobar el dominio, porque no coincidirá con el dominio oficial del organismo.

3. La técnica de incitar a la víctima a tomar una decisión rápida, bajo cualquier pretexto, es muy probable que sea fraude. Por ello, es importante mantener la calma y no dejarse llevar por engañosas promesas.

4. Cuando la víctima solicite información para verificar la legitimidad de la empresa prestadora del servicio de recuperación, en caso de no contestar a lo solicitado o contestar con evasivas, no es buena señal.

5. Una vez que la víctima ha sido estafada, es prácticamente imposible que una empresa pueda recuperar sus fondos.

Las víctimas de este tipo de fraude sufren, fundamentalmente, dos tipos de consecuencias: financieras (doble estafa) y psicológicas (sentimiento de culpa y frustración por el engaño), pudiendo llegar a afectar a su autoestima.

Incluso, en algunos casos, debido a la sensación de vergüenza al relatar los hechos, no se atreven a denunciar. Sin embargo, es necesario interponer la denuncia para que los investigadores intenten localizar y detener a los delincuentes, así como prevenir que otras personas sean también engañadas.

Y por último, otra alerta que se puede aplicar a casi todos los tipos de estafa, debemos ser cautelosos cuando nos ofrecen algún “chollo”, porque generalmente, los chollos no existen.

Estudios y estadísticas

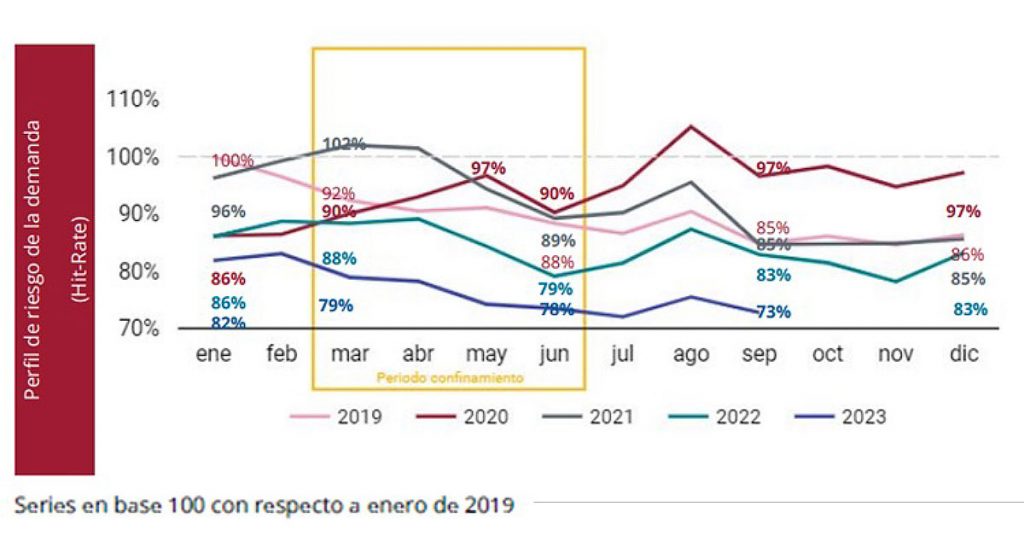

Informe Tendencias de Crédito octubre 2023

Se ha publicado el Informe de Tendencias de Crédito a octubre 2023 en el que junto a Equifax Ibérica se analizan indicadores tales como, la demanda de crédito y el perfil de la demanda. El primero de ellos obtenido en base a los volúmenes de consultas on-line al Bureau, y el segundo de perfil de la demanda (Hit-Rate) se calcula como el porcentaje de deudores encontrados en el fichero de solvencia.

La demanda de crédito global del primer trimestre se situó en un 113%, manteniendo una tendencia positiva que tuvo su pico más alto en marzo, cuando alcanzó el 129% respecto a enero de 2019. En cuanto al perfil de riesgo de la demanda (Hit-Rate), mostró una mejora en los últimos trimestres de 2022, continuando con esta tendencia en los tres primeros trimestres de 2023. Situándose en un 73% respecto a la misma fecha de 2019.

El stock del saldo impagado del fichero muestra la tendencia y la evolución (en base 100) de las recuperaciones desde 2019 en adelante, siendo el stock de impagado de persona física creciente desde esta fecha invirtiendo la tendencia desde el último trimestre de 2020.

También se incluye una gráfica de la evolución del recobro que muestra que durante 2022 ha tenido una actividad positiva, si bien durante los primeros meses de 2023 se ha ralentizado la misma, fruto de la huelga de los juzgados, recuperando en el segundo y tercer trimestre la tendencia habitual.

El objetivo de dicho informe no es otro que facilitar el entendimiento de las nuevas tendencias de crédito, y aportar una perspectiva más amplia que ayude a una mejor evaluación, gestión y control de riesgo de nuestros asociados.

Encuesta sobre expectativas de los consumidores del Banco de España

Le informamos de los resultados obtenidos por el BCE en la encuesta sobres las expectativas de los consumidores a julio de 2023 en la que comparado con junio de 2023:

- la tasa de inflación mediana esperada por los consumidores en el plazo de doce meses no varió, mientras que la tasa esperada a tres años vista aumentó;

- las expectativas relativas al crecimiento de la renta nominal en los doce meses siguientes disminuyeron ligeramente, pero las relativas al crecimiento del gasto nominal permanecieron inalteradas;

- las expectativas de crecimiento económico para los doce meses siguientes pasaron a ser algo más negativas; sin embargo, las correspondientes a la tasa de paro a doce meses vista no registraron cambios;

- las expectativas de crecimiento del precio de la vivienda en los doce meses siguientes se mantuvieron sin variación, mientras que las relativas a los tipos de interés hipotecarios a doce meses vista se incrementaron ligeramente; el porcentaje de encuestados que señalaron que habían solicitado crédito en los tres meses anteriores aumentó con respecto a abril.

Los consumidores esperaban que su renta nominal creciera un 1,1 %, en los doce meses siguientes, algo menos que en mayo (1,2 %). La caída de las expectativas de crecimiento de la renta nominal se debió, principalmente, a los encuestados del quintil de renta más bajo. La percepción de crecimiento del gasto nominal en los doce meses anteriores se mantuvo sin variación en el 6,7 %, un nivel que sigue siendo alto y se sitúa próximo al ya elevado en términos generales 7,1 % observado en marzo. No obstante, las expectativas de crecimiento del gasto nominal para los doce meses siguientespermanecieron estables en el 3,4 %, su nivel más bajo desde marzo de 2022.

Los consumidores esperaban que el precio de su vivienda en los doce meses siguientes aumentara en un 2,1 %, sin variación desde mayo de 2023. Las expectativas sobre los tipos de interés hipotecarios a doce meses vista se incrementaron marginalmente hasta situarse en el 5,1 %, desde el 5 % en junio. La percepción sobre el acceso al crédito en los doce meses anteriores volvió a ser de un ligero relajamiento en comparación con junio, mientras que las expectativas de acceso al crédito para los doce meses siguientes empeoraron en cierta medida. El porcentaje de consumidores que indicaron que habían solicitado un crédito en los tres últimos meses —dato que se recaba trimestralmente— se incrementó hasta el 14,8 % en julio, frente al 13,4 % en abril, que fue el nivel más alto desde octubre de 2020. Esto refleja un aumento de las solicitudes de crédito nuevo por parte de los encuestados más jóvenes (18-34 años).

Las expectativas de crecimiento económico en los doce meses siguientes fueron algo más negativas y se situaron en el –0,7 % en comparación con el –0,6 % de junio. Las expectativas relativas a la tasa de paro a doce meses vista se mantuvieron sin variación en el 11 %. Los consumidores continúan esperando que la tasa de paro sea solo ligeramente más alta en el futuro que la tasa de paro actual percibida (10,8 %), lo que supone un mercado de trabajo considerablemente estable. Sin embargo, los datos trimestrales muestran que, en julio de 2023, los encuestados desempleados indicaron que la probabilidad esperada de encontrar un trabajo en los tres meses siguientes había caído hasta el 22,9 %, desde el 26,6 % de abril de 2023. Los encuestados ocupados señalaron asimismo que la probabilidad esperada de perder su empleo en los tres meses siguientes había aumentado hasta el 8,2 % en julio, desde el 7,8 % de abril.

Encuesta del Banco de España sobre préstamos bancarios 3T

Dicho informe contiene información acerca de la evolución de las condiciones de oferta y de demanda de crédito, así como sobre las perspectivas para último trimestre del año en curso. Como ideas principales:

• Según la Encuesta de Préstamos Bancarios, en el tercer trimestre de 2023, tanto los criterios de concesión como las condiciones generales aplicadas a los nuevos préstamos se habrían seguido endureciendo, de forma. generalizada, por sexto trimestre consecutivo.

• La evolución restrictiva de la oferta de crédito respondería al aumento de los riesgos percibidos por las entidades financieras, a una menor tolerancia a los mismos, y, en menor media, al deterioro de su liquidez.

• El endurecimiento de los criterios habría sido de intensidad similar al registrado el trimestre previo en el segmento de financiación a empresas, mientras que en los dos segmentos de crédito a hogares habría sido algo más acusado.

Reducción de la demanda de crédito

La demanda de préstamos se redujo de forma generalizada entre julio y septiembre, por tercer trimestre consecutivo. Además, este descenso habría sido más intenso que el reportado en el trimestre previo, salvo en el caso de las peticiones de fondos de los hogares para adquisición de vivienda, cuyo retroceso fue similar al de tres meses antes.

La disminución de las peticiones de fondos se explicaría, principalmente, por el aumento de los costes de financiación. En el segmento de crédito a las empresas, también habrían influido en esta evolución las menores inversiones. Por su parte, en el caso de los hogares, el descenso de la demanda de crédito también se explicaría por la menor confianza de los consumidores, el mayor uso de los ahorros y las peores perspectivas sobre el mercado de la vivienda.

Expectativas en cuanto a la evolución de la oferta y de la demanda de crédito en el cuarto trimestre

Para el cuarto trimestre de 2023, las entidades financieras encuestadas esperan que se produzca una nueva reducción tanto de la oferta como de la demanda de crédito, en todas las modalidades, con una intensidad, en general, algo más moderada que la registrada entre julio y septiembre.

Empeoramiento de las condiciones de acceso de los bancos a la financiación

Los bancos españoles señalaron que, durante el tercer trimestre de 2023, continuaron empeorando las condiciones de acceso tanto a los mercados minoristas de financiación como a los mayoristas. En este último caso, el deterioro fue prácticamente generalizado, con la única excepción de los mercados de renta fija, en los que las condiciones de acceso se mantuvieron estables. Para el cuarto trimestre de 2023, las entidades financieras anticipan que las condiciones de acceso a los mercados de financiación seguirán empeorando.

Impacto de la política monetaria sobre los bancos

Los bancos encuestados destacaron que la gestión de la cartera de activos mantenidos por el Eurosistema con fines de política monetaria habría tenido, durante los últimos seis meses, un impacto negativo sobre el nivel de activos y la liquidez de las entidades de crédito, así como sobre sus condiciones de acceso a la financiación (véase gráfico 5). En cambio, no se habría producido ningún impacto ni sobre la política crediticia de los bancos ni sobre el volumen de financiación concedida en los últimos seis meses.

Finalmente, las decisiones adoptadas por el BCE sobre los tipos de interés oficiales habrían favorecido, en los últimos seis meses, un aumento de la rentabilidad de las entidades financieras españolas, debido al incremento de los ingresos netos por intereses. En este sentido, los mayores márgenes de tipos de interés entre los activos y pasivos habrían compensado el efecto, en la dirección contraria, asociado al descenso en el volumen de préstamos concedidos. Estas decisiones también habrían propiciado una ligera disminución de las comisiones. Para los próximos seis meses, se espera que se prolonguen estos efectos de los tipos de interés sobre la rentabilidad bancaria, a los que también habría que añadir la necesidad de provisionar ciertos riesgos y la posibilidad de que se produzcan pérdidas de capital.

Variación de los criterios de aprobación, de las condiciones y de la demanda de préstamos bancarios. España:

a) Porcentaje de entidades que han endurecido los criterios o las condiciones menos porcentaje de entidades que han relajado los criterios o las condiciones.

b) Porcentaje de entidades que señalan un aumento menos el de las que señalan una disminución.

Factores que afectan a la variación de los criterios de aprobación de préstamos, y cambios en las condiciones aplicadas. España

Factores que afectan a la variación de la demanda para créditos: España

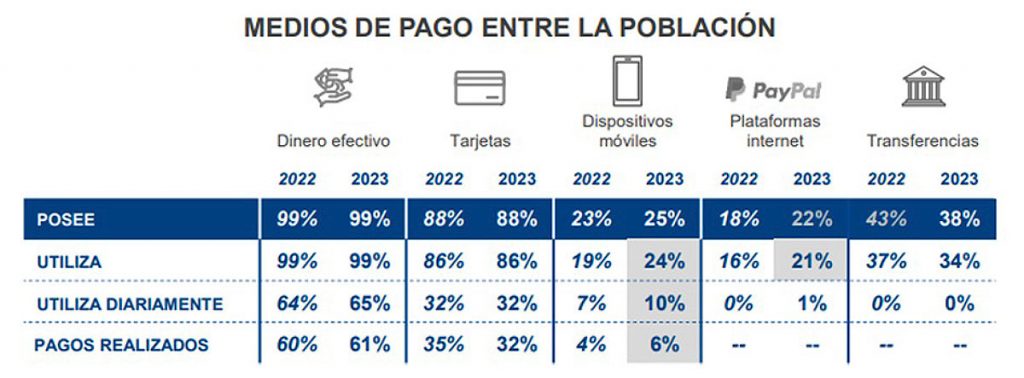

Estudio sobre hábitos en el uso del efectivo 2023

Le informamos que el Banco de España ha publicado el Estudio sobre hábitos del uso del efectivo que muestra escasos cambios en la frecuencia de uso de los medios de pago tradicionales.

Esta es la segunda edición del Estudio sobre hábitos en el uso del efectivo, tras la de 2022. El objetivo del Banco de España es analizar en detalle los hábitos de la población española y del pequeño comercio y hostelería, en relación con los medios de pago y, en particular, con el efectivo. El informe recoge, además, información sobre temas de actualidad relacionados con el efectivo, como el acceso al dinero físico en municipios sin oficina bancaria, los medios de pago alternativos, las nuevas formas de retirada de efectivo o el euro digital.

Las principales conclusiones:

- El efectivo continúa siendo el que mayor porcentaje de españoles (65%) usa a diario en establecimientos físicos, seguido de la tarjeta (32%). En tercer lugar, pero aumentando, se encuentran los dispositivos móviles, utilizados por el 10% de los encuestados, frente al 7% de 2022.

- La edad y el nivel de estudios siguen siendo los factores determinantes en el uso de los medios de pago. Así, por lo que se refiere a la edad, las personas mayores de 54 años son las que en mayor medida pagan en efectivo a diario, mientras que el tramo de edad entre 25 y 44 es el que más utiliza la tarjeta en su día a día, y los más jóvenes son los que más emplean los dispositivos móviles.

- Respecto al nivel de estudios, las personas con estudios básicos son las que más usan el efectivo a diario, mientras que las tarjetas son más utilizadas por personas con estudios medios y superiores, y los dispositivos móviles por las que tienen estudios superiores.

Los principales motivos de uso del efectivo son la comodidad, la costumbre y el control de gastos. Por su parte, comodidad y rapidez son las razones más frecuentes para el uso de tarjetas y de dispositivos móviles.

A corto plazo, no se esperan grandes cambios en el uso del efectivo. Así, 2 de cada 3 encuestados considera que su uso será similar al actual dentro de un año, aunque esta percepción también varía según la edad. El 39% de los menores de 35 años cree que su uso del efectivo disminuirá. Entre los mayores de 64 años, sin embargo, solo un 16% considera que pagará menos en metálico.

El efectivo sigue aceptándose en la práctica totalidad del pequeño comercio y hostelería, mientras que la tarjeta y dispositivos móviles son aceptados en el 89 y 78% de ellos, respectivamente.

Con respecto a los puntos de acceso al efectivo, el cajero es la principal fuente de obtención para 3 de cada 4 ciudadanos. Y, aunque los puntos de retirada se perciben algo más alejados que en 2022, 8 de cada 10 personas en España pueden acceder al efectivo a menos de 1 kilómetro.

En cuanto a los canales alternativos de acceso, como la retirada de efectivo en comercio (cash-back o cash-in-shop) o el servicio de Correos Cash, todavía siguen siendo poco conocidos por el público.

Por último, en relación al euro digital, el nivel de conocimiento entre la población sigue siendo bajo, aunque ascendente, 20% frente al 17% en 2022.

* El euro digital sería una forma electrónica de dinero que emitiría el Banco Central Europeo y que contaría con su garantía, lo que lo diferenciaría de los criptoactivos o criptomonedas (ej. Bitcoin etc). El euro digital se emitiría junto con el efectivo; no lo reemplazaría, sería accesible a todos los ciudadanos y empresas, al igual que los billetes y monedas, pero en forma digital y con él usted podría realizar sus pagos diarios, haciendo uso de un dispositivo electrónico.

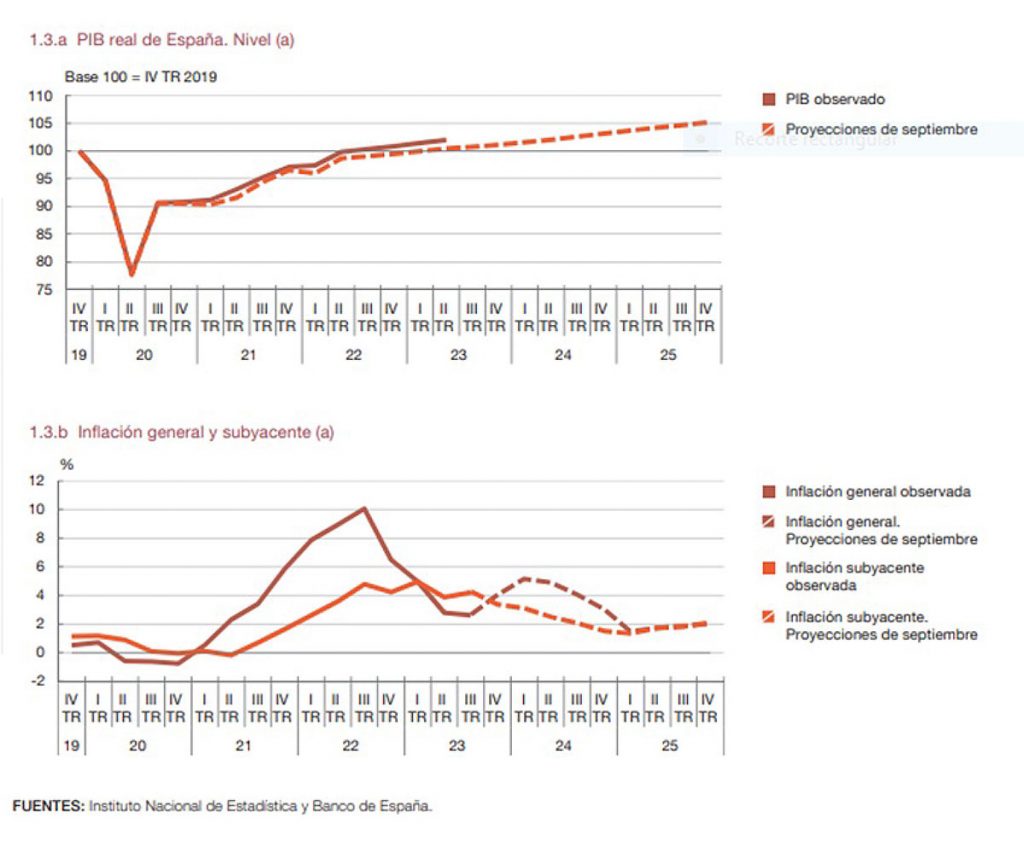

Informe de Estabilidad Financiera de otoño

El Banco de España publicó el Informe de Estabilidad Financiera de Otoño, del cual extrajimos los siguientes puntos:

- Las tensiones geopolíticas, que ya eran elevadas, se han intensificado por el nuevo conflicto en Oriente Próximo. Estas pueden llegar a afectar adversamente a la evolución global del crecimiento y la inflación.

- A pesar del actual entorno de incertidumbre y de las perspectivas de una inflación todavía relativamente elevada y de debilitamiento del crecimiento, las primas de riesgo requeridas sobre los activos financieros se mantienen en niveles históricamente reducidos.

Entorno Macroeconómico España

El crecimiento de la economía española se ha moderado sustancialmente a lo largo de este año, debido a la pérdida de impulso de la actividad económica global tras la recuperación de la pandemia y el impacto acumulado de la fuerte alza de los precios y de los tipos de interés.

Con todo, en el conjunto de 2023, de acuerdo con las previsiones del Banco de España publicadas el pasado mes de septiembre, el producto interior bruto crecería un 2,3%. Este incremento sería inferior al observado un año antes (5,8%).

Además, la economía española está exhibiendo un dinamismo mayor que el conjunto del área del euro. Ello se debe, principalmente, a la mayor importancia relativa de los servicios ligados al turismo en la estructura productiva de nuestro país.

Desde comienzos de 2024, la actividad adquiriría un dinamismo algo mayor bajo el escenario central de proyecciones, a pesar de la presencia de algunos elementos que ejercerían cierto freno.

Hogares

La evolución favorable del mercado laboral y de la actividad económica, unida a la moderación de la inflación, se ha traducido en una notable recuperación de las rentas de los hogares en la primera mitad del año. A partir de julio la senda de mejora de la situación económica que percibían los hogares, se habría truncado.

La mejora de la capacidad adquisitiva de las familias y un crecimiento del consumo más moderado han permitido un repunte de la tasa ahorro en el primer semestre del año.

No obstante, el aumento de los tipos de interés ha elevado la presión financiera de los hogares endeudados con hipotecas.

Establecimientos Financieros de Crédito

El crédito de los establecimientos financieros de crédito (EFC) aumentó en los últimos doce meses, manteniéndose estable su ratio de créditos dudosos.

La tasa de crecimiento interanual del crédito concedido por EFC se ha situado en junio de 2023 en el 4,5%. En el segmento de consumo, en el que estas entidades están especializadas, el crecimiento ha alcanzado el 10,3%. En los últimos doce meses, hasta junio de 2023, la ratio de créditos dudosos se ha mantenido estable (en el 6,3%).

Los resultados antes de impuestos del conjunto de EFC registraron una caída interanual en junio del 14,7%.

Riesgo Sistémico y Prudencial

- Las entidades españolas afrontan mayor riesgo de liquidez en su financiación, en línea con la situación del conjunto del sistema financiero europeo.

- Los indicadores de seguimiento del ciclo de crédito sectorial tampoco muestran señales de desequilibrio. No obstante, desde el inicio del ciclo de subidas de tipos de interés de la política monetaria, se observa un ligero aumento tanto del volumen como de la intensidad del crédito al consumo de los hogares, aunque los niveles se mantienen por debajo de los observados antes del inicio de la pandemia.

- La oferta de crédito nuevo tanto a empresas como a hogares se ha contraído en los últimos trimestres, mientras que también hay señales de que la demanda se ha debilitado (Encuesta de Préstamos Bancarios).

El Consejo y el Parlamento de la UE alcanzaron en junio un acuerdo provisional para implementar las reformas pendientes de Basilea III a la normativa europea, así como otras medidas para fortalecer el marco prudencial europeo y asegurar la adecuación del sector bancario a nuevos retos.

La UE continúa trabajando para alcanzar una economía neutra en emisiones de GEI, tal como prevé el marco de medidas conocido como “Fit-for-55” (Objetivo 55).

En paralelo, se ha realizado en España una audiencia pública del proyecto de real decreto que regulará el contenido de los informes sobre el impacto financiero de los riesgos climáticos para entidades financieras, sociedades cotizadas y otras sociedades de gran tamaño. La Ley 7/2021, de 21 de mayo, de cambio climático y transición energética (LCCTE), incluye en su artículo 32 una serie de obligaciones de reporte de las empresas con el fin de incorporar la información relativa al nivel de exposición a riesgos climáticos y de sus emisiones de carbono y las estrategias y objetivos para su mitigación.

El proyecto del euro digital ha avanzado significativamente en 2023. La Comisión Europea publicó en junio dos propuestas legislativas para establecer el marco legal del euro digital. Una vez sea adoptado por el Parlamento Europeo y el Consejo el marco jurídico para el euro digital corresponderá al BCE decidir si emite el euro digital y cuándo hacerlo. Considera concluida la fase de investigación y diseño y que procederá en los próximos dos años la denominada “fase de preparación” del euro digital

Educación Financiera y Transparencia

Evento “Diálogos con el sector bancario por el progreso económico y social”, de 14 de septiembre en Santiago de Compostela

ASNEF estuvo presente en el evento celebrado en Santiago de Compostela en las fechas en las que se celebraron las reuniones del ECOFIN. El acto organizado por AEB, contó con representantes de la Junta de Galicia, el Gobernador del Banco Central de Uruguay y la clausura por parte de la Ministra de Economía y Transformación Digital.

Entre otro temas, de comentó el papel primordial de la banca en la transformación digital y en la transición ecológica, los retos europeos en cuanto a competitividad y marco jurídico estable para la inversión, formación e innovación.

Asamblea Colaboradores Plan de Educación Financiera, de 20 de septiembre

Dentro del acuerdo firmado en 2014 por ASNEF con la CNMV y el Banco de España fuimos convocados a la Asamblea como Colaboradores del Plan de Educación Financiera realizado el pasado día 20 de septiembre en la Sede de la CNMV.

En dicho acto se repasaron las iniciativas llevadas a cabo en el ámbito de la Educación Financiera, y se transmitió el Lema: Finanzas Inclusivas, Finanzas para todos del día de la Educación Financiera a celebrar el 2 de octubre en Sevilla.

Se anticiparon los preparativos del día de la Educación Financiera y se transmitió el Plan de Comunicación, que por primera vez ASNEF publicó en sus Redes Sociales.

Vídeos de Educación Financiera “Charlando de Finanzas” grabado por Carlos Latre para ASNEF

La Asociación sigue trabajando en su Plan de Comunicación para consolidar la imagen de marca ASNEF, su reputación y la de sus Asociados garantizando su presencia en la Agenda Mediática de las necesidades del sector y destacando su contribución a la economía, al empleo. Las iniciativas y prioridades estratégicas son posicionamiento, reserva de actividad, transparencia, tendencias de consumo, educación financiera y buenas prácticas, reputación corporativa etc...para ser el referente en el Crédito al Consumo en España.

Tanto en prensa escrita como en Redes Sociales se han realizado numerosos impactos entre los que podemos destacar:

Colaboración de Ignacio Pla con Antena 3 sobre créditos en vacaciones

Colaboración de Ignacio Pla en “A Revista” de TVG

Creación de Vídeos explicativos sobre delitos informáticos y Ciberseguridad

Se publican contenidos semanales en sus redes sociales explicando conceptos para poder ayudar a prevenir los delitos digitales desde la base de la Prevención y de la Educación Financiera de las personas.

A continuación mostramos algunos de los mismos, pudiendo consultar los existentes en las redes sociales de Linkedin y Twitter de la asociación.

La normativa bancaria ha puesto el foco en las obligaciones de gobierno corporativo de las entidades de crédito y el resto de las instituciones financieras y, en particular, en los requerimientos en materia de responsabilidades y exigencias de formación, experiencia y dedicación suficiente a los miembros de sus órganos de administración y alta dirección.

En este sentido, el marco regulatorio de Requerimientos de Capital (CRD IV), y los planes de supervisión del Banco Central Europeo (BCE) y de las autoridades nacionales, ponen el foco en las exigencias de honorabilidad, idoneidad, formación y experiencia de los miembros de los órganos de administración y la alta dirección de las entidades financieras, y es por ello que el BCE viene realizando, dentro de sus actuaciones de inspección, entrevistas personales a consejeros y alta dirección de las entidades, con el fin de verificar que se cumplen los estándares de conocimientos requeridos para desarrollar el gobierno de las entidades de forma adecuada y a aplicar un nuevo modelo de supervisión, apoyado en el Banco Central de cada país. En este contexto, en caso de incumplimiento de los requerimientos de conocimientos y dedicación suficiente, podría incluso darse el caso de que el BCE llegase a vetar la incorporación y/o presencia de un consejero a una entidad.

Asimismo, el BCE, a través de las autoridades nacionales, podría eventualmente recabar información de cada entidad sobre las medidas adoptadas para reforzar la cualificación y preparación de los miembros de sus consejos de administración y alta dirección en los ámbitos clave: Normativa CRD IV, Gobierno Corporativo, Plan de Negocio y Riesgos.

En España, la Ley 10/2014 de ordenación, supervisión y solvencia de entidades de crédito, que transpone a nuestro ordenamiento jurídico la CRD IV, es la base para el marco de requerimientos aplicables a los miembros de los órganos de administración y altos directivos de las entidades financieras en España, lo que incluye a entidades de crédito y Establecimientos Financieros de Crédito, entre otras entidades.

Por todo ello, ASNEF puso en marcha un nuevo servicio para aquellas entidades financieras que estén bajo el foco regulatorio de las obligaciones mencionadas anteriormente. En concreto, se trata de un completo plan de formación para consejeros y alta dirección de entidades financieras, diseñado de forma dinámica, orientado a satisfacer las necesidades y características de cada entidad, que permite garantizar una adecuada preparación de sus participantes para poder cumplir con las obligaciones que les son propias y poder asegurar una posición solvente ante el escrutinio del supervisor europeo/nacional.